Existem muitos portais online que permitem que os investidores emprestem dinheiro diretamente a mutuários individuais – sem bancos atuando como intermediários. Que modelo de dados pode estar subjacente a esse site?

As plataformas de empréstimo online reúnem mutuários e investidores e permitem que eles escolham a quem querem emprestar seu dinheiro (no caso de investidores) e de quem querem emprestar dinheiro (no caso de mutuários). Alguns sites de empréstimos peer-to-peer também permitem que mutuários e investidores façam seus próprios negócios em termos de taxas de empréstimo (ou seja, taxas de juros) e prazo do empréstimo.

Vamos dar uma olhada rápida em como esses portais funcionam e, em seguida, passar para um modelo de dados que possa suportá-los.

Como funcionam as plataformas de empréstimo ponto a ponto?

- Os mutuários fornecem o valor do empréstimo desejado e detalhes relevantes, como idade, emprego, renda atual, empréstimos atuais, pontuação de crédito, saldo bancário mensal médio, tabela salarial dos últimos seis meses, quaisquer consultas ou inadimplência em suas contas nos últimos doze meses, o motivo do empréstimo, a intenção de pagamento etc.

- Os investidores se registram preenchendo os detalhes relevantes, incluindo o valor total que desejam investir. Observe que eles precisam estar em conformidade com o KYC (Know Your Customer) e os regulamentos fiscais. KYC é um processo, amplamente utilizado por instituições financeiras, que obtém informações breves sobre a identidade de um mutuário/cliente.

- Os portais examinam os perfis dos mutuários e os atribuem classificações de risco (A a F; A representa a melhor classificação e F representa a pior) com base em suas estatísticas financeiras passadas atuais e recentes e suas necessidades de empréstimo.

- Os portais também podem decidir prazos de empréstimos e taxas de juros; eles se baseiam principalmente nas classificações de risco dos clientes.

- As solicitações de empréstimo dos mutuários (vamos chamá-las de "tíquetes de empréstimo" de agora em diante) são listadas (exibidas no portal) somente após a conclusão do processo de triagem para esse cliente.

- Os investidores registrados podem visualizar os bilhetes de empréstimo listados e suas classificações de risco associadas, requisitos de empréstimo e outros detalhes relevantes. Isso os ajuda a tomar uma decisão sobre seus investimentos.

- Para cumprir um tíquete de empréstimo, os investidores podem contribuir com qualquer valor, desde o valor mínimo do portal (digamos, US$ 50) até o valor total do empréstimo.

- Uma vez que um bilhete de empréstimo é preenchido, os investidores que contribuíram para o bilhete de empréstimo devem liberar fundos para o mutuário. Normalmente, todas as transações financeiras do site de empréstimos usam contas de garantia.

- Uma vez que o valor do empréstimo é desembolsado, os mutuários reembolsam o valor na forma de EMIs (Parcelas Mensais Equivalentes). Os EMIs são coletados em contas de garantia e, eventualmente, distribuídos de volta aos investidores com base em suas participações no bilhete de empréstimo.

- Os pagamentos do EMI incluem contribuições para o principal e os juros do empréstimo. Nos estágios iniciais, os pagamentos de juros constituem a maior parte do EMI.

- Existem dois cenários de empréstimo possíveis:os mutuários pagam parte ou todo o valor pendente antecipadamente ou o pagamento do EMI está atrasado. Esses atrasos podem ser de alguns dias a alguns meses. Se os pagamentos estiverem atrasados, os mutuários estarão sujeitos a juros adicionais e multa sobre EMIs inadimplentes.

- Se os mutuários pagarem parte do valor do empréstimo pendente, ele será distribuído entre os investidores com base em suas participações no bilhete do empréstimo.

O modelo de dados

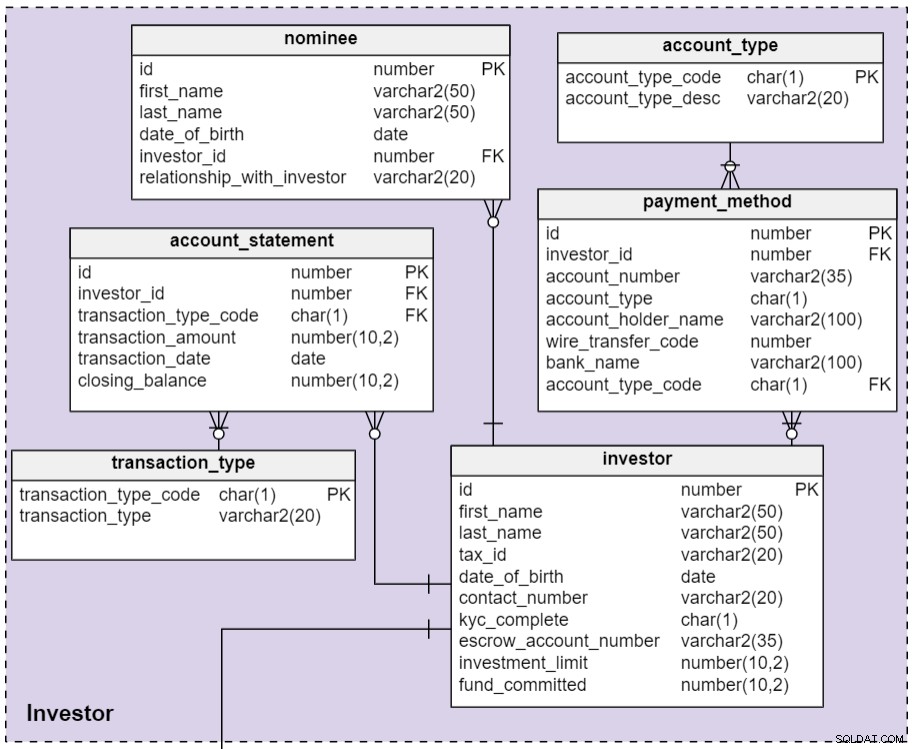

Você pode ver o modelo de dados completo abaixo. Ele gira principalmente em torno de duas entidades:os investidores que emprestam dinheiro e os mutuários que o solicitam.

Seção 1:Investidor

As plataformas de empréstimo online peer-to-peer (P2P) permitem que as pessoas se registrem como investidores inserindo seus dados básicos, incluindo métodos de pagamento e indicados. Ele também captura todas as transações que eles fazem em sua conta de garantia com a plataforma P2P.

O investor tabela armazena os dados básicos dos investidores. A maioria das colunas nesta tabela são autoexplicativas, exceto por:

id– Um identificador único dado a cada investidor individual.tax_id– CNPJ do investidor (ou, nos EUA, seu número de seguro social (SSN)). Esta coluna ajuda a plataforma a manter a conformidade com os regulamentos fiscais.kyc_complete– O processo KYC é realizado para capturar os detalhes completos dos investidores. Esta coluna contém um S ou um N, dependendo se o processo foi concluído para esse investidor.escrow_account_number– Cada investidor recebe uma conta de garantia exclusiva. Todas as transações financeiras entre investidores e mutuários ocorrem por meio dessa conta de garantia.fund_committed– O valor que o investidor comprometeu para investimento (até agora).

O

nominee tabela contém informações sobre os indicados dos investidores. Todos os investidores podem cadastrar indicados em seu perfil. Os indicados são pessoas conhecidas do investidor – provavelmente seus familiares ou amigos – que têm direito a receber pagamentos se o investidor falecer. Todas as colunas desta tabela são autoexplicativas. O

account_statement A tabela armazena os detalhes de todas as transações realizadas pelos investidores. Uma transação pode ser um depósito ou uma retirada. Quando um investidor coloca algum dinheiro em sua conta de garantia, esta é uma transação de “depósito”. Uma transação de 'retirada' ocorre quando um investidor retira parte ou todo o dinheiro em sua conta de caução. Em ambos os casos, o closing_balance é atualizado em conformidade. O

payment_method tabela contém informações sobre os métodos de pagamento usados para adicionar fundos à sua conta de garantia. Os investidores podem adicionar várias contas bancárias para depositar ou retirar seu dinheiro. As colunas desta tabela são autoexplicativas. Seção 2:Mutuário

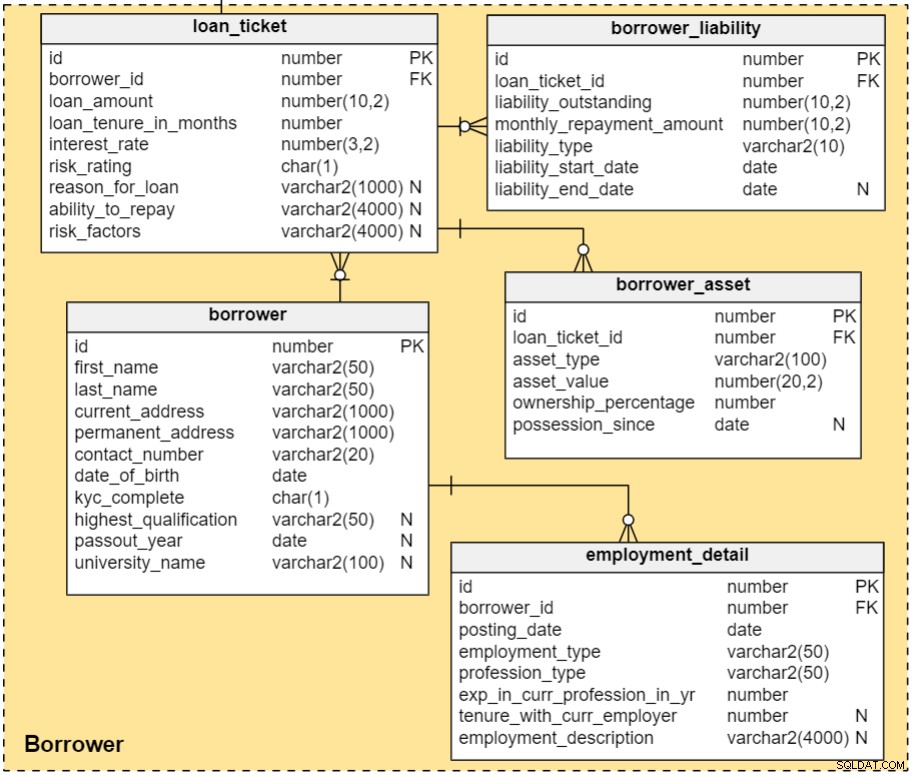

Esta área de assunto explica como capturamos e mantemos os detalhes dos mutuários; também nos esclarece sobre os processos envolvidos na verificação do mutuário, ou compreensão de sua capacidade e disposição de pagar.

O processo começa com o cadastro dos mutuários no site. Capturaremos informações sobre sua educação, profissão, situação financeira e necessidades de empréstimos. Os portais geralmente capturam detalhes educacionais porque desempenham um papel fundamental no processo de tomada de decisão dos investidores, especialmente quando os mutuários não têm detalhes de emprego favoráveis. Os detalhes financeiros incluem sua renda mensal, quaisquer dívidas pendentes atuais, extratos bancários dos últimos seis meses, quaisquer cheques devolvidos recentemente e se eles têm alguma renda regular.

Quando esse processo de verificação estiver concluído, os mutuários recebem uma classificação de risco. Seus requisitos de empréstimo (ou seja, bilhetes de empréstimo) são disponibilizados no portal para visualização pública. A qualquer momento, os investidores podem visualizar todos os bilhetes de empréstimo em aberto, ou seja, aqueles que ainda não estão 100% financiados.

O borrower A tabela contém os detalhes do perfil dos mutuários, que são capturados no processo de registro. As colunas desta tabela são autoexplicativas, exceto as seguintes:

kyc_complete– Possui um Y ou um N, dependendo se o processo KYC foi concluído para este mutuário.highest_qualification– A mais alta qualificação educacional desse mutuário; por exemplo. graduação, pós-graduação, etc.passout_year– O ano em que o mutuário concluiu sua qualificação mais alta.university_name– A universidade onde o mutuário recebeu sua qualificação mais alta.

O

employment_detail A tabela armazena os detalhes de emprego dos mutuários. As colunas desta tabela são autoexplicativas. Uma vez que o portal verifica os detalhes básicos dos mutuários, ele cria tíquetes de empréstimo para suas necessidades e captura seus ativos e passivos. Os detalhes de ativos e passivos são disponibilizados aos investidores para referência. Os investidores podem precisar consultar esses detalhes para determinar a capacidade de pagamento dos mutuários.

Um tíquete de empréstimo é criado para cada requisito de empréstimo. Esta informação é armazenada no

loan_ticket tabela. As colunas são:id– Um número único dado a cada bilhete de empréstimo.borrower_id– Uma coluna referenciada da tabela do mutuário.loan_amount– O valor do empréstimo desejado.loan_tenure_in_months– O número de meses durante os quais o empréstimo será reembolsado.interest_rate– A taxa de juros desse empréstimo.risk_rating– Uma classificação de risco é atribuída a cada mutuário. Depende de seus ativos, passivos e outros detalhes financeiros.reason_for_loan– Por que o mutuário precisa deste empréstimo. O motivo de um empréstimo é um fator chave para alguns investidores. Por exemplo, alguns investidores preferem investir por motivos de educação ou consolidação de dívidas, mas podem evitar empréstimos que financiam férias.ability_to_repay– O portal captura marcadores referentes à capacidade do mutuário de pagar um empréstimo. Esses pontos são considerados pelos investidores durante o processo de tomada de decisão.risk_factors– Esta coluna armazena informações capturadas pelo portal com referência aos riscos associados ao investimento neste empréstimo.

As classificações de risco são calculadas por meio de um algoritmo baseado nos detalhes enviados pelo mutuário. Um funcionário da plataforma analisa o perfil de cada mutuário, valida seus detalhes financeiros (incluindo sua pontuação de crédito) e pode manipular a classificação de risco, o valor do empréstimo (por exemplo, diminuindo o valor, se necessário) e a duração do empréstimo durante o processamento do pedido de empréstimo.

A

borrower_liability tabela contém detalhes sobre os empréstimos pendentes dos mutuários. As colunas desta tabela são:id– A chave primária da tabela.loan_ticket_id– Refere-se aoloan_tickettabela.liability_cost–O valor pendente do empréstimo.liability_type– O tipo de responsabilidade, por ex. empréstimo à habitação, empréstimo de carro, empréstimo pessoal, etc.liability_start_date– A data em que o empréstimo foi contratado.liability_end_date– A data em que o empréstimo será totalmente pago.

O

borrower_asset A tabela armazena informações sobre ativos e investimentos dos mutuários. Esses ativos podem ser depósitos fixos, imóveis e investimentos (capital/dívida) que os mutuários possuem total ou parcialmente. Na verdade, não é garantia do empréstimo, mas pode ser liquidado, se necessário. Além disso, fornecer detalhes de ativos fortalece o perfil do mutuário. As colunas desta tabela são:id– A chave primária da tabela.loan_ticket_id– Faz referência à tabela loan_ticket.asset_type– O tipo de ativo, por exemplo, imóveis, depósitos fixos, fundos mútuos, ações, etc.asset_value– O valor de mercado atual do ativo.ownership_percentage– A porcentagem de propriedade do mutuário. Alguns ativos são adquiridos em parceria com outra pessoa.possession_since– A data em que o mutuário adquiriu este ativo.

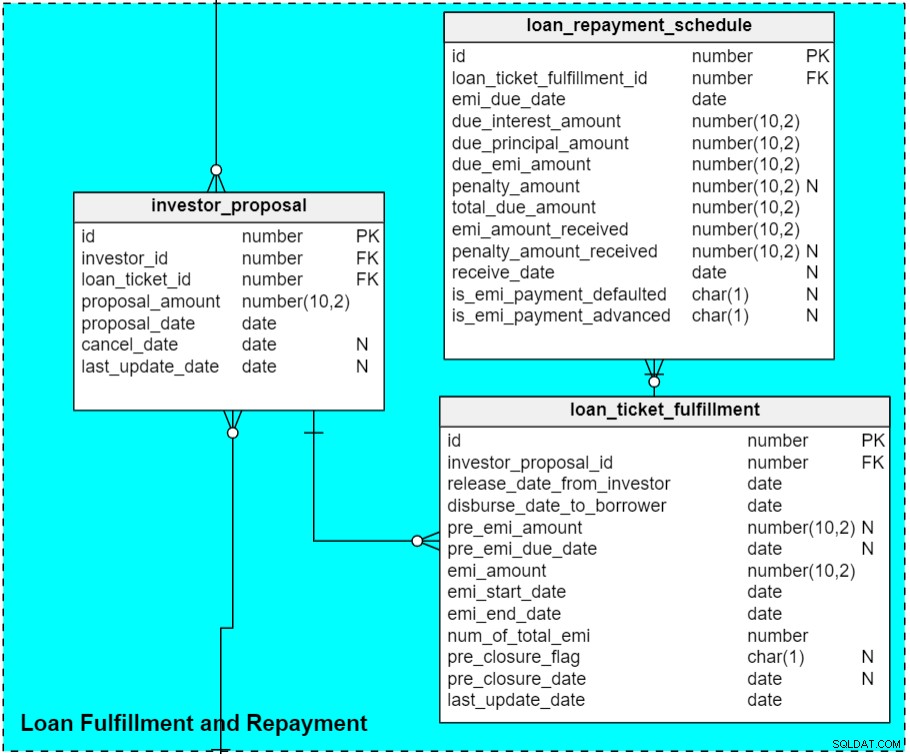

Seção 3:Cumprimento e amortização do empréstimo

Esta área de assunto contém os detalhes de propostas de empréstimo, cumprimento e reembolso.

A investor_proposal A tabela armazena dados associados às propostas dos investidores sobre bilhetes de empréstimo. Depois que os bilhetes de empréstimo são publicados no portal, os investidores podem enviar suas propostas neles. A maioria das colunas desta tabela são autoexplicativas, exceto:

proposal_amount– O valor que o investidor quer emprestar. Os investidores podem propor valores de até 100% do valor do empréstimo.proposal_date– A data em que a proposta foi enviada.cancel_date– Investidores podem cancelar propostas que não tenham sido convertidas em solicitações de desembolso. Esta coluna contém a data (se houver) em que a proposta foi cancelada.last_update_date– Os investidores também podem alterar o valor de uma proposta, mas somente antes de convertê-la em solicitação de desembolso. Esta coluna contém a data da atualização mais recente da proposta.

Agora, vamos para o

loan_ticket_fulfilment tabela. Depois que um tíquete de empréstimo é totalmente financiado, as solicitações de atendimento são criadas para atender o tíquete de empréstimo. Essas solicitações de cumprimento também são conhecidas como solicitações de desembolso, ou seja, para que os investidores liberem os recursos na conta do mutuário. (Observação:esta tabela também contém informações de EMI e pré-fechamento, que discutiremos separadamente.) As colunas desta tabela são:id– Um número exclusivo atribuído a cada solicitação de atendimento. Se houver 10 investidores contribuindo para um bilhete de empréstimo, haveria 10 registros nesta tabela referentes a esse bilhete de empréstimo.investor_proposal_id– O ID de cada investidor que contribuiu para o bilhete de empréstimo; isso também faz referência ao valor que o investidor precisa liberar.release_date_from_investor– A data em que o investidor liberou fundos para a conta de garantia.- disburse_date_to_borrower – A data em que o valor é creditado na conta do mutuário. Normalmente, essas duas transações acontecem no mesmo dia ou com um intervalo de um dia útil.

last_update_date– Esta coluna é atualizada quando um registro é atualizado.

O

loan_ticket_fulfillment A tabela também contém informações sobre a participação de cada investidor nos pagamentos pré-EMI e EMI. Quando os mutuários acessam apenas parte do valor do empréstimo, eles são obrigados a pagar juros apenas sobre o valor desembolsado (até que o valor total do empréstimo esteja disponível). Esses juros são chamados de juros pré-EMI (PEMI) e são pagos mensalmente até o desembolso final, após o qual começam os EMIs. pre_emi_due_date– A data de vencimento do pré-emi. Normalmente, é o último dia do mês em que o empréstimo foi cumprido.pre_emi_amount– A quantidade calculada de pré-emi.emi_amount– O valor que o mutuário paga como parcela mensal.emi_start_date– A data em que o EMI começa. Normalmente, é o primeiro dia do mês seguinte (por exemplo, um empréstimo é concluído em 13 de janeiro e o EMI começa em 1º de fevereiro).emi_end_date– A data em que o mutuário está programado para pagar o último EMI. Esta é uma coluna calculada que é atualizada no momento em que o empréstimo é cumprido. Se a duração do empréstimo for de 12 meses e a data de início do EMI for 1º de fevereiro de 2019, o último EMI será pago em 1º de janeiro de 2020.number_of_total_emi– O número de EMIs a serem pagos neste empréstimo.

Os mutuários podem fechar (pagar) seus empréstimos antecipadamente, pagando o valor principal pendente como um todo. Em termos bancários, isso é conhecido como o “pré-encerramento” de um empréstimo. Um mutuário pode pré-fechar o empréstimo para um ou mais credores por vez, pagando a parte desse credor do valor principal pendente. Eu adicionei duas colunas à tabela para lidar com este caso:

pre_closure_flag– Esta coluna indica se o empréstimo foi pré-fechado. Por padrão, esta coluna permanece em branco.pre_closure_date– A data em que o empréstimo é pré-fechado. Para um empréstimo em andamento, esta coluna permanece em branco.

O

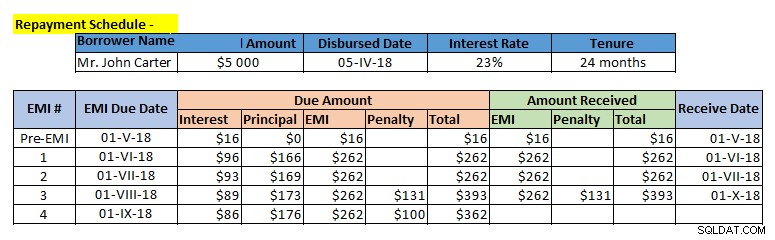

loan_repayment_schedule tabela contém detalhes sobre pagamentos de empréstimos. Assim que um empréstimo é desembolsado, os registros são inseridos nesta tabela para cada plano de pagamento do EMI. Se, por exemplo, houver 10 investidores que investiram em um bilhete de empréstimo, haveria 10 registros no loan_ticket_fulfillment tabela. Se o prazo desse empréstimo for de 12 meses, o loan_repayment_schedule A tabela conterá 120 registros (10 registros x 12 meses). Antes de continuarmos, dê uma olhada em um exemplo de cronograma de reembolso:

Várias colunas no loan_repayment_schedule tabela são colunas de valor, criadas para armazenar o valor devido e os valores pagos para vários componentes do EMI. Algumas das outras colunas são:

id– Um número único atribuído a cada pagamento.loan_ticket_fulfillment_id– Esta coluna contém detalhes relacionados ao investidor, tíquete de empréstimo e mutuário.is_emi_payment_defaulted– Se o EMI não for pago na data de vencimento, esta coluna é atualizada com ‘Y’. Por padrão, esta coluna permanece em branco.is_emi_payment_advanced– Se um ou mais EMIs futuros já tiverem sido pagos, esta coluna será atualizada para 'Y' em todos esses registros.

O que você acha do modelo de dados da plataforma de empréstimos?

Você acha que é complexo permitir que tomadores e investidores façam seus próprios acordos de empréstimo? De que mudanças esse modelo de dados precisa se permitirmos que eles negociem taxas de empréstimo e prazos?

Por favor, deixe-nos saber suas opiniões na seção de comentários.